副業でも経理を外注化!スマート確定申告とは?

【20230601】このページの最新版は、Notion『副業でも経理を外注化!スマート確定申告とは?』に移動したので、リンク先への移動をお願いします。

まだご覧頂いていない方は、まずはコンセプトページをご覧頂くとスムーズです。

この記事では確定申告はどんな人がする必要があるのか?また、確定申告をしないとどのようなデメリットや罰則があるのかも併せて説明していきます。

Contents

どんな人が確定申告する必要があるの?

会計事務所内でも話されている情報としては、新型コロナウイルス感染症の影響で例年と比較すると、

・IT

・小売

・医療

・フリーランス

以上の該当する方々は、『非常に厳しく』目を付けられると言われています。

飲食や宿泊、旅行、映画、テーマパークなど数えきれない業種で深刻なマイナス影響が出始めている反面で、“コロナ特需”として売上が急増している業種はきわめて税金が取りやすい為、オンラインの小売業、いわゆる”転売ヤー”は絶好の調査対象となるわけです。

確定申告が必要な人の基準

確定申告が必要な人の要件に関しては国税庁のホームページをご覧頂くと確実です。

早い話が『本業収入があり、開業届の有無に関係なく”20万円以上”の利益が出ている』または、『無職や個人事業主で、48万円以上の利益が出ている』という方は確定申告が必須になります。

今までパチンコや競馬みたいな感覚で副業でも確定申告をしていなかったけど、『今ままでと同じ感覚でやってたら』と思うとゾッとしてきた…

住民税は自治体によって違う

住民税は合計所得が45万円以下など、自治体によって異なります。住民税に関しては国税では無く地方税で、こちらに関しては20万円以下の利益だとしても税金を納める必要があります。

ポイントせどりは申告しなくてもいいの?

ポイントせどりはポイントによる収益を加味した上で行う事業です。

ポイントを含めずに申告を行うと、本来考えていた利益が大幅に減少してしまい、事業実態から大幅に乖離してしまいます。

事業は利益があって成り立つものですので、ポイントを収益として考えなければ税務調査のときにしっかりと説明することが難しくなります。

ポイントせどりについても税務署は把握しています。納税を回避できると考えている人は注意が必要です。

開業届が未提出なら無申告でOK?

これはよく勘違いをしている方が多いのですが、開業届を提出した方がメリットはありますが、未提出だから個人事業主ではないということではなく、実際には開業届の提出の有無よりも事業実態が重要になります。

「副業だから…」「利益があまりないから…」といって放置していると、何年間も泳がされた上で数百万円もの追徴課税が発生してしまう、ということはよくあるケースなので注意しましょう。

開業届を出している≠個人事業主

逆に言うと、開業届を出したから個人事業主になるというわけでもなく、事業実態により事業所得として見られない可能性もあるので注意しましょう。

開業届さえ出せば個人事業主になれる、って安直に考えてたけど事業実態が重要という視点で考えると、さほど意味を成さないのか…

エモノは太らせてから食べる

税務調査にも人件費が掛かっている為、「美味しく、食べごろになった段階」で意気揚々と税務調査が行われる実態があります。税務署も調査の際に年々テクノロジーなどを活用してきており、「既にあなたをマークしていて食べごろになるまで寝かせている状態」でも何ら不思議ではありません。

食べるのであれば脂が乗った美味しい状態までじっくり育てる方が効率が良いですよね?なので、言い方を悪く表現するとこのようになってしまいます。

“あの人”は大丈夫だから、自分も大丈夫

入金元や仕入先からの反対調査や職場など周囲の密告、ありとあらゆる可能性がある中で、どのような根拠から「自分だけはバレない」と判断しているのかを改めて考えてみると良いでしょう。

こういった相談をされるパターンは珍しくありませんが、「売上規模、利益率、取引相手、取り扱う商材、納税地、職場環境、人間関係などの何もかも違う知人の”あの人”」とご自身とを比較してはたして参考になるでしょうか?

継続的なお金のやりとりが発生しているのであれば立派な事業です。考えるのを止めるのではなく、責任ある対応をしていきましょう。

無申告者はただの脱税犯

『バレないだろう…』という考えは、故意の申告書不提出による「ほ脱犯」であり、『立派な脱税行為』である、という事実を認識しましょう。

しっかりと確定申告をして『融資や補助金、給付金などの恩恵』や『明瞭な事業実態による社会的な信用力』を手に入れたほうが結果的にお得なのではないか…?と、このように考えるとトータルで確実にプラスであると判断できるでしょう。

確定申告は『ただの自己申告の通過点』でしかなく、『税務調査に乗り切ってはじめてゴール』となります。これを勘違いしている人が、他人の脱税行為に希望を抱いてしまうのです。

損得で考えるものじゃないけど、『脱税するごとに毎年更新される7年間の消えない時効』を更新し続けるよりも、しっかりと節税対策をしたほうが精神的にも対外的にも良さそうだね…!

利益が出ていなくても取引履歴をまとめる必要がある

利益が20万円に満たなくても、申告の必要がなくなるだけで帳簿のような取引履歴のまとめは必ず必要です。何かあってから慌てて資料を探しても見つからず、事業規模が大きくなった時に後悔するケースはよくあります。

厳しく追求されやすくなってきている

『転売ヤー、せどらーのほとんどが無申告』といった実態などをまとめていますので、無申告のリスクについて知りたい方はこちらの記事をご覧になってみて下さい。

イメージと乖離する税理士の実態

税理士に相談をしたことがある方はご存知の方も多いですが、自身の事業をあまり理解してくれなかったり、高額な見積もりを出されたりしたこともあると思います。顧問契約や確定申告依頼、記帳代行など、【あなたの事業状況で本当に必要なもの】というのは実は教えてはくれません。

スタートアップの事業者の方は右も左もわからないので、よく考えずに高額な顧問料の支払いをしてしまった、という相談はあとを絶ちません。

言われるがまま顧問契約したら全く使いこなせずに、なんとなく年間40万円以上払っちゃってた…!コストパフォーマンス的には疑問だったな…

確定申告書の作成代行

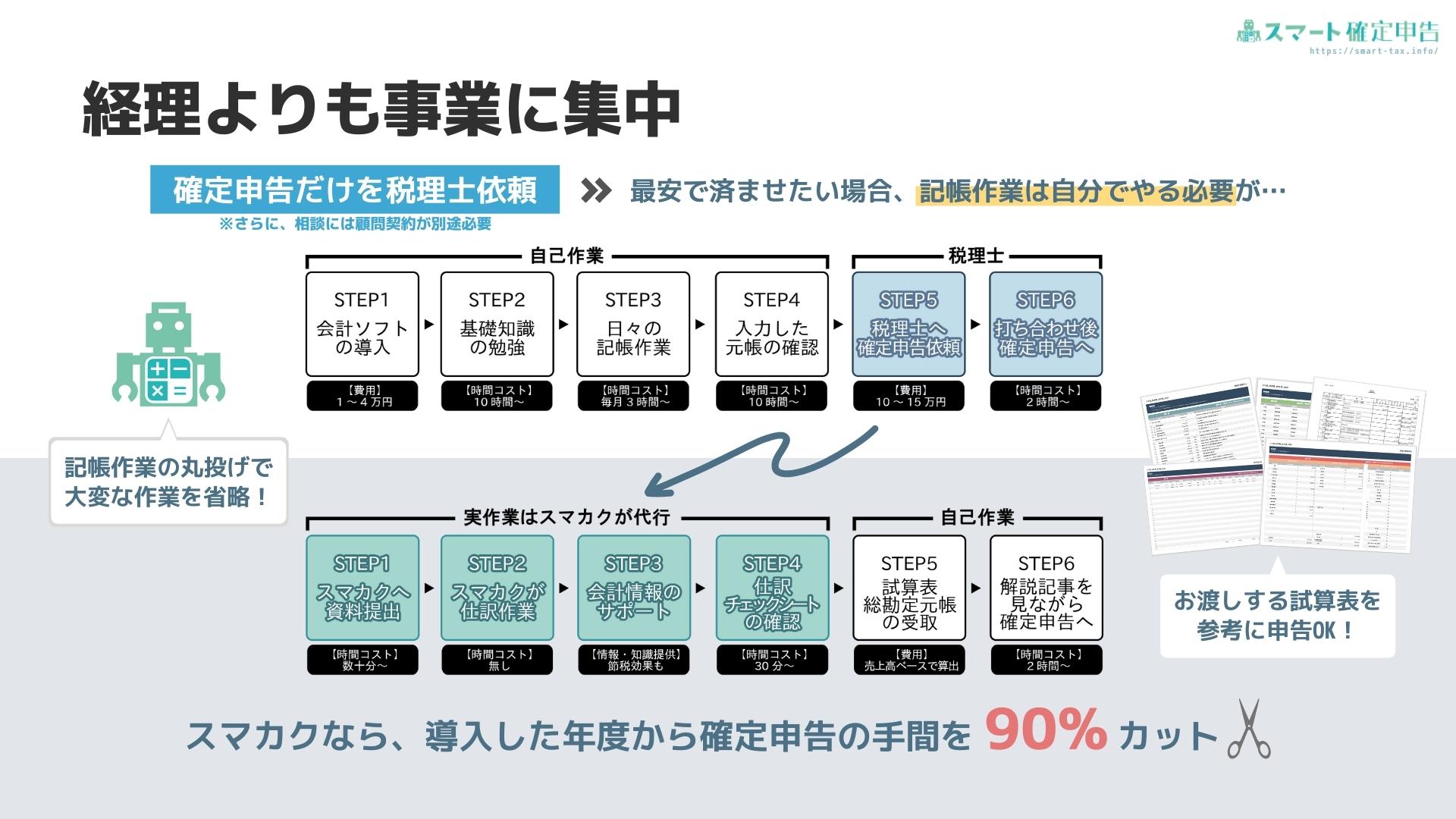

確定申告の依頼をしても記帳作業はご自身でやる必要があります。会計知識や税務調査等の実務的な側面が分からない中、帳簿作成はすべて自分で調べたり簿記の勉強をしながら進めていく事になります。

状況により追加料金が発生

①従業員の年末調整 ⇒ 年末調整とは従業員の税金の計算を行うことです。

②直接赴き月次入力を行う ⇒ 規模が大きい場合は直接訪問して入力します。

③消費税の申告作成料(課税事業者) ⇒ 所得税の申告作成料の他に消費税の申告作成料が上乗せされます。

④記帳代行 ⇒ 記帳量が多い小売業の相場は仕訳のみで20~100万円以上と事業規模や記帳数量によります。

⑤中間申告 ⇒ 一定額以上の税金を納めると、半年後に税金の前払いが必要になります。

⑥その他の資料作成

ドアノックとして安価な料金を最初に提示し、節税のために法人化する際はほとんどの場合、この料金よりも上乗せされ、さらに年数が経つにつれて料金も徐々に上がっていきます。

税理士を選ぶ際のポイント

最初はどの会計事務所も安めに提示してきます。はじめの料金で判断せずに、今後の動きを見据えた上でどのくらい料金が変わってくるのかを事前に確認しておいたほうが良いでしょう。

税理士依頼を最安で済ませるには?

記帳作業もすべて自分自身で行い、「確定申告書類の作成代行」だけを依頼すると『10~15万円前後』となります。

最安で済ませて安心…と思いきや、結局は自分で記帳作業をしないといけないし、何より顧問契約じゃないと疑問が解決できなくて心配だ…!

税務顧問契約

税理士からサポートを受けたい場合は『顧問契約』を結ぶことで安心して事業に取り組むことが出来るかと思いますが、基本的には自分から質問をしないと何かをしてくれるわけではありません。

顧問契約に記帳代行は含まれない

オプションとして記帳代行込みで顧問契約してくれる会計事務所もありますが、基本的には『顧問契約』と『記帳代行』は別サービスとなっています。

この場合、顧問契約で高額な金額を支払ったとしても、年間すべての記帳作業はご自身でして頂く必要があります。

顧問料に記帳代行が込みの場合もあるけど、その場合は顧問料に料金をかなり上乗せされるんだよなぁ…

税務顧問契約の相場は?

顧問料は『月額1.5万円~5万円以上』と、『年間で30~50万円前後』は見ておいたほうがいいでしょう。

事業の規模感を見てあまり相手にしてくれない場合もあるため、顧問契約のサポート内容については事前に確認しておくといいでしょう。

記帳代行

実は税理士の仕事の中には、いわゆる『ホワイトカラー』と『ブルーカラー』の両面が存在します。

ホワイトカラー

経験や知識をもって相談、個別での対応など一般的に税理士はこちらのイメージが強いと思います。帳簿のチェックや申告書の作成、事業者の経理の管理などが含まれます。

ブルーカラー

あまり知られていないのが、実労働を伴うのがブルーカラーに該当する記帳代行です。この部分が経理のうちで最も煩雑で労力を要する部分です。ただし、この作業が無いと確定申告は行えないのも事実で、非常に大切な部分なのです。

ブルーカラーの記帳作業を依頼者にやってもらって、一番手間のかからないチェックだけで料金を請求するから、税理士からするとコスパの良いお客さんになるんだね。

料金は青天井でスタートアップには厳しい点も

記帳作業の代行を行う業者に依頼することにより、経理のほとんどを丸投げで済ませることができます。

しかし、記帳数が多ければ多いほど料金は大きく跳ね上がり、『確定申告書の作成代行』と『顧問料』を合わせるとスタートアップ事業者には非常に厳しい料金となってしまいます。

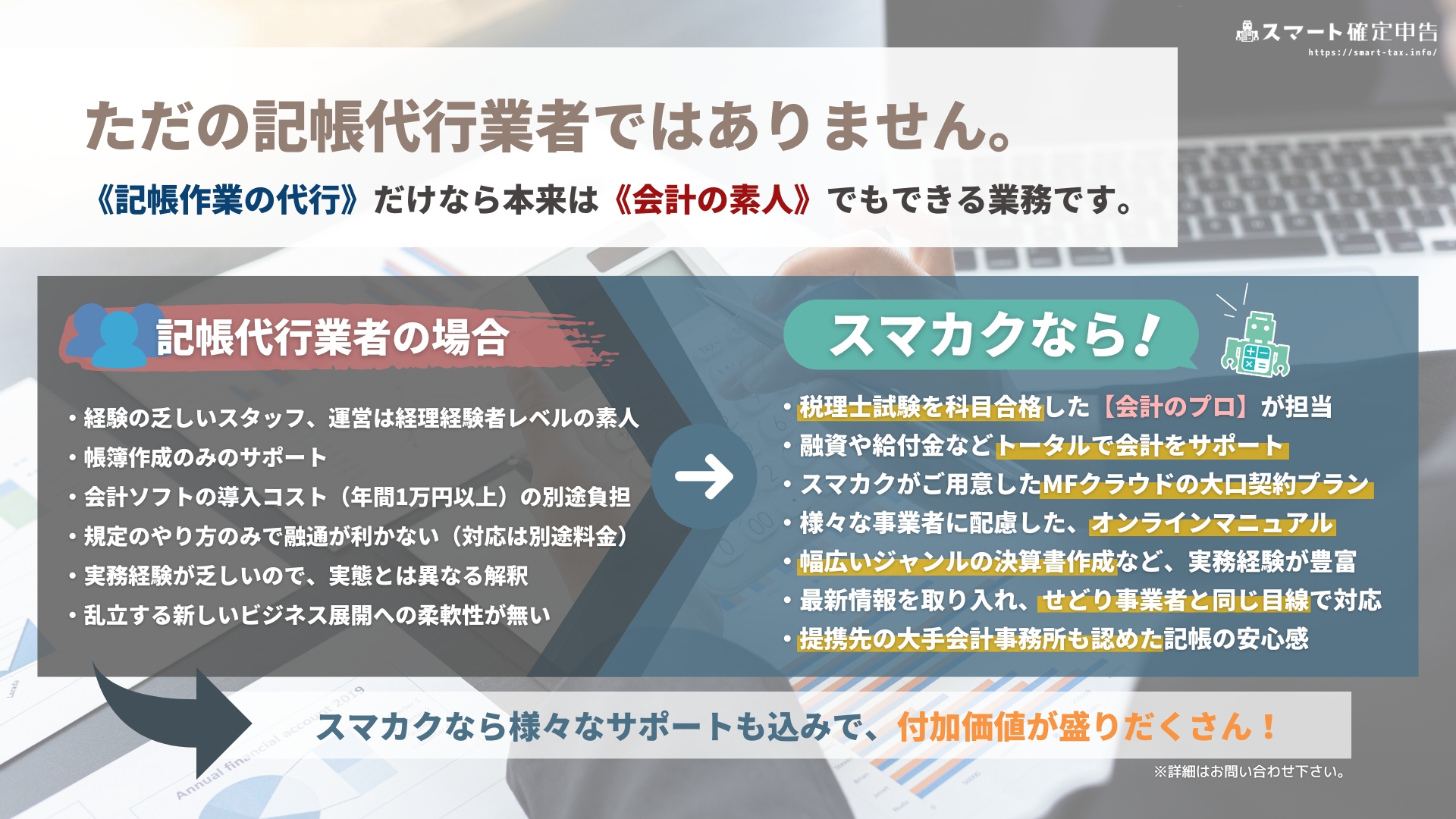

ニセ専門家に注意

まれに、「1万円で詳しい人に記帳から確定申告まですべてやってもらってます。」など、現実的ではないお話をされる方がいますが、専門家を謳った素人の可能性もありますので十分にご注意下さい。

特に、知識の乏しい記帳代行業者は、素人が記帳作業を行っているケースがあるので注意しよう。

スマート確定申告とは?

スマカクはスタートアップのお悩み解決を第一に、知識の共有をしつつ帳簿作成の代行も含め、誰でもかんたんに確定申告が出来るようになるサービスです。

また、様々な士業の方と提携を行っており、オプションとなりますが行政手続き等もスムーズに行うことができます。

スマカクのサービス内容や料金表を解説していますので、スライドをご覧ください!

(pdfファイル版はこちら)

スマカクでは、オンラインで会計知識を学べ、帳簿作成代行と、確定申告までをトータルでサポートできる体制を整えています。

スマカクのサービス内容に関しては、上記のスライドやpdfファイルに記載していますので、是非ご覧になって下さい!

特に、記帳代行業者で素人が仕訳作業を行っているケースが非常に多いので注意しよう。

2023年のプラン内容やサービス内容について

2023年からの変更点やサービス内容についてをまとめた記事をご用意しています。事前ZOOM通話までにまずは一度こちらの記事ご覧頂いてスマカクについての理解を深めていきましょう。

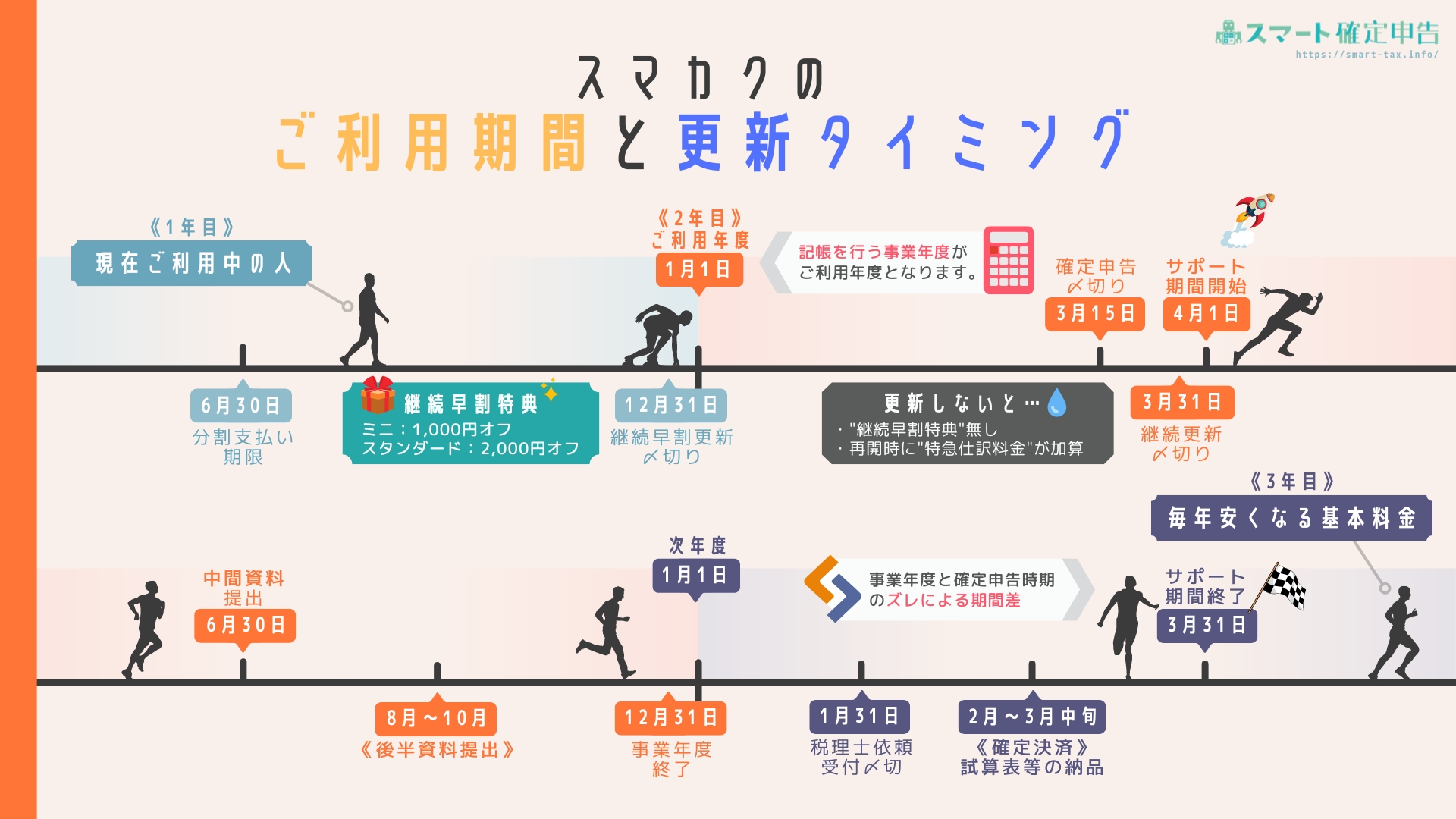

ご利用は事業年度単位

.jpg?table=block&id=7126dbaf-609b-4809-bd00-7bef946fafc1&spaceId=6b043209-2d81-4580-93b1-84f082c30f8d&width=2000&userId=&cache=v2)

ご利用に関しては月額制などの月単位ではなく、すべて『事業年度(1月1日~12月31日)』の単位でご利用となるので、どのタイミングでお問い合わせ頂いたとしても《事業年度ごと》でのご契約となります。

図のように、「事業年度と確定申告時期のズレ」がありますので、サポート期間は確定申告月の末日までとなります。

スマカクと税理士の違い

スマカクのメインのサポートである『記帳代行』は、最安で税理士へ依頼する場合には含まれていない内容です。

確定申告書の提出という毎年のチェックポイントに行き着くまでには必ず「会計帳簿の作成」が必要不可欠です。この部分を省略できることがスマカクの大きなメリットのひとつです。

スマカクは『会計のプロが帳簿作成を行い、MFクラウドでご自身で確定申告』、決算のみ利用の税理士は『依頼者が作成した帳簿を元に、税理士が確定申告』となります。

一番大変な作業部分を自分でやるか、最後の申告の部分を自分でやるかの違いだね!

スマカクと税理士の違いに関しては、こちらの記事で詳しく解説していますのでご確認下さい、

スマカクはただの記帳代行業者ではない

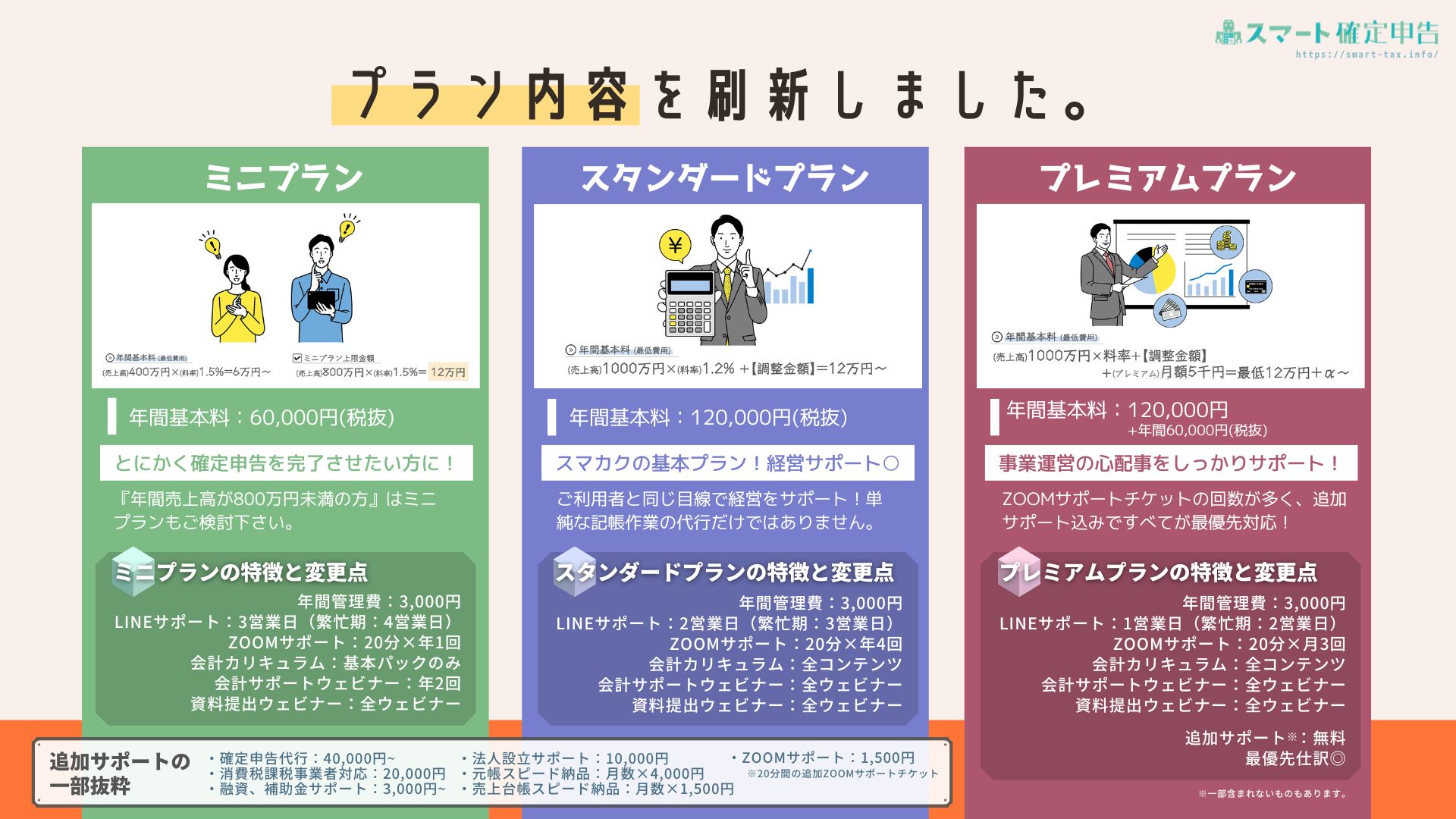

スタンダードプランやプレミアムプランでは、ウェビナーやZOOMサポートによる『会計サポート』が含まれています。

様々な差別化の要素から、帳簿を作成するだけの業者や、確定申告の代行のみを依頼する税理士とは一味違うサポートを実感して頂けると思います。

副業や個人事業としてスタートしたばかりの経営者にとっては心強いね!

様々なプランとオプション

年間サポートプランは3段階のグレードに区分されており、ご利用初年度の方には基本の《スタンダードプラン》をおすすめしています。

プランやオプション等は幅広い内容の取り扱いがございますので、料金プランページをご確認頂くようお願いします。

会計サポートウェビナー

2022年ご利用分からのサービス内容として、《会計サポートウェビナー》が追加されました。

また、《資料提出ウェビナー》も開催していますので、資料提出などのご利用に関するご不明点をスムーズに解決できるようになります。

税制改正などの重要なウェビナーも

ご利用者からご希望の多いテーマや、税制改正で大きな変更があった場合など、質疑応答のみの会計ウェビナーではなく、メインテーマを設けた形でのウェビナーを開催しています。

2022年から試験的に開始していますので、ウェビナーの回数や内容等は日々調整していきます。但し、個別具体的な税務相談は出来ませんのでご注意下さい。

会計に関する質問がある場合は自分の状況に基づいたものではなく、あくまで一般的な内容を仮定した上で質問しよう!

スマカクを利用することによる大きな節税効果

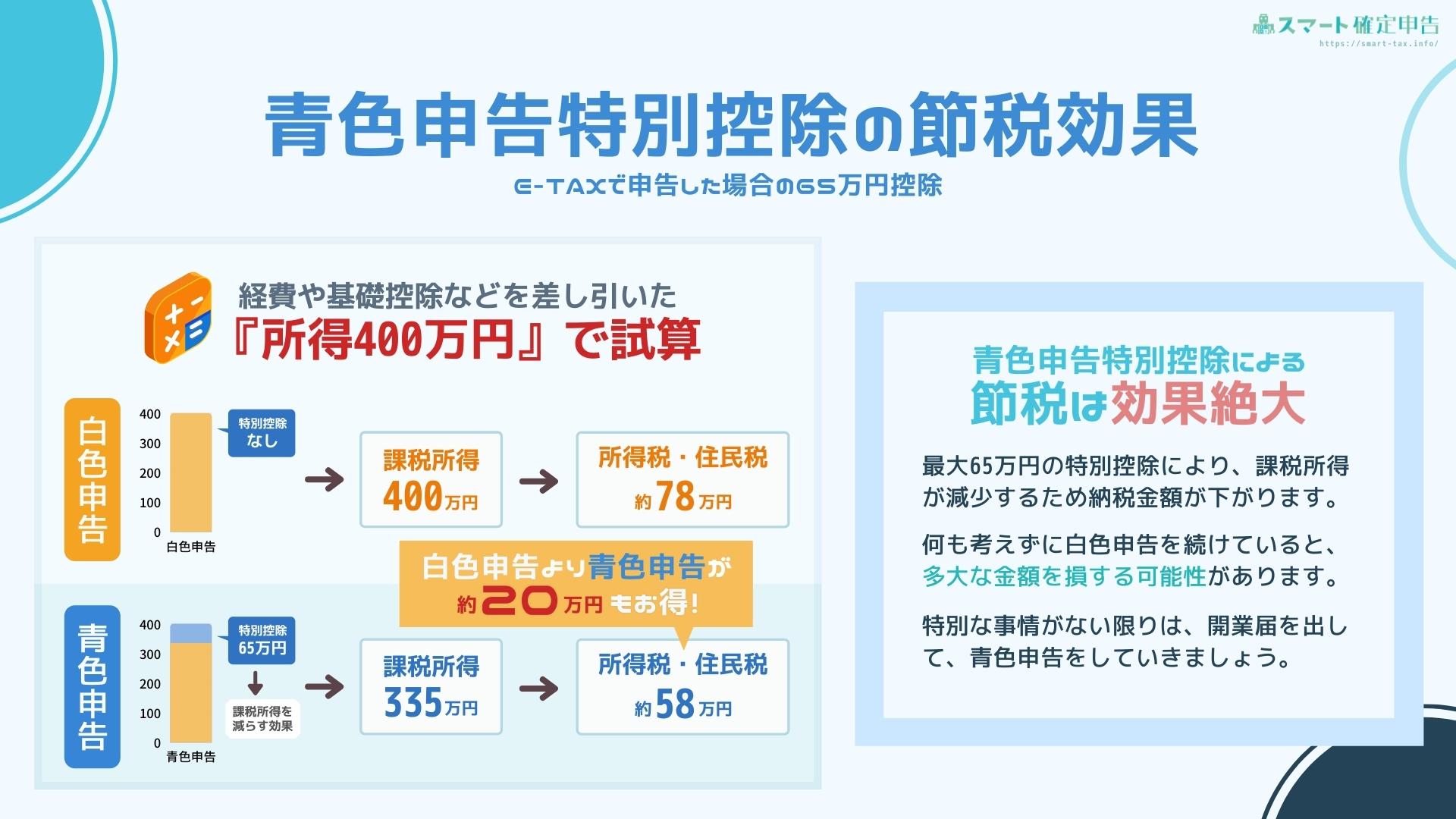

青色申告は白色申告を行った場合よりも、非常に大きな節税効果あります。

会計カリキュラム記事での節税対策などを行っていく前に、確定申告の時点でダイレクトに減税されることは経営者としては非常に大きなメリットになります。

青色申告特別控除65万円に対応

スマカクでは確定申告に必要な情報をまとめた『試算表』と『総勘定元帳』を納品しています。これらの納品物とMFクラウドを利用することで、非常にスムーズに確定申告まで完結することが出来ます。

『損益計算書(PL)』や『貸借対照表(BS)』などを含む『複式簿記』でまとめていますので、事業者にとって最も効果のある節税の『青色申告特別控除の65万円』に対応しています。

開業届と青色申告について

開業届と青色申告については、こちらの記事で詳しく解説しているのでご確認ください。

青色申告65万円控除による節税効果

上記の課税所得400万円の事業者の例ではおよそ”約20万円”の節税効果があることがわかります。

65万円の控除による節税効果

[青色申告控除] 650,000円×15%(最低税率)= 97,500円

このように、事業収入があり、”65万円以上利益が出ている場合”は、最低でも『10万円前後』の節税効果が見込める計算となり、個人事業主の特典である青色申告の節税は受けない手はありません。

所得税の累進は考慮せずに、『住民税10%/所得税5%』の合計15%の最低税率で試算しているので、本業の給与収入がある場合は、更に節税効果が高くなる可能性があります。

自分で知識を付けて複式簿記でまとめられないと白色になっちゃうけど、白色申告で提出することがいかに損しているのかがわかるね!

青色申告承認申請書の提出

青色申告をメリットを受けるには青色申告承認申請書の提出が必須なので、事前に必ず提出しておきましょう。

会社員などの本業がある方で、あくまで副業感覚でしか事業を考えていない場合は、税務調査で後から『事業所得ではなく雑所得』として指摘され、青色申告も取り消される可能性高くなるので、”今後の動き”まで見据えた上で青色申告を選択しましょう。

ご利用料金は経費計上で節税に

利益が出ている会社の社長が、節税対策として『社用車として4年落ちのベンツを購入』などと言った話を聞いたことはありませんか?

これと同じようなイメージで、『スマカクのご利用料金は経費計上可能』で、所得税や住民税などを減らす節税効果があります。

事業活動に必須な経理業務の一部を外注化するということになるので事業に関する経費性が高く、税務調査でも否認されにくいことがわかると思います。

年間サポート 『スタンダード』の場合

ここではスタンダードプランの『税込132,000円』でご説明いたします。

スマカク利用料を経費計上した場合

[年間サポート料金] 132,000円×15%(最低税率)= 19,800円

このように、お支払い頂いた金額により『1万9800円』が減税されるので、《スマカクを利用しなかった場合に発生する予定の税金》をご利用料金から差し引くと、実質的に『112,200円』の費用負担と考えることが出来ます。

青色申告の節税だけじゃなくて、スマカクの利用料金で利益相殺ができる節税は事業初心者としては盲点だったな…!青色申告と合算したらかなりの節税になりそう!

青色申告と経費計上を合わせると…

今までの試算をすべてまとめた上で、白色申告をした場合と比較してみましょう。

青色65万円とスマカク利用料の経費計上

[スマカク料金] 132,000円 – [青色65万円] 97,500円- [経費計上] 19,800円= 14,700円

このように、ご自身で白色申告した場合と比較すると、『最低料率での控えめな試算』であっても、実質的な負担金は【14,700円】程度で済むような計算となります。

ほかにも計算外の国民健康保険の部分や、お勤めの方は“本業の課税所得分”が足されて所得税率が上がるので、さらに節税効果は高まります。

多くのケースで実質プラスになることも

自分では出来なかった青色申告の控除が受けられ、記帳の時間も取られずに会計サポートやその他のメリットが盛りだくさんなのに、『利用料金を支払っているのにむしろプラスになった』ということが十分にありえます。

以上のことから、青色申告の強みは個人事業主として最低限理解しておくことが”必須”だとわかります。

料金シミュレーターを使った料金説明

『スマート確定申告 料金シミュレーター2022』では、売上高や経費、給与所得などを入力するだけで、ご利用料金や、費用の経費計上による効果、青色申告65万円控除の効果をかんたんに自動計算出来るようなシミュレーターを用意していますので是非ご利用下さい!

事業の調子が良くて売上が大きく上がりそうでも、自分でかんたんに料金を試算できるから安心だね!

公開している料金シミュレーターは2022年バージョンになりますので、2023年以降のご利用の方はお問い合わせ下さい!

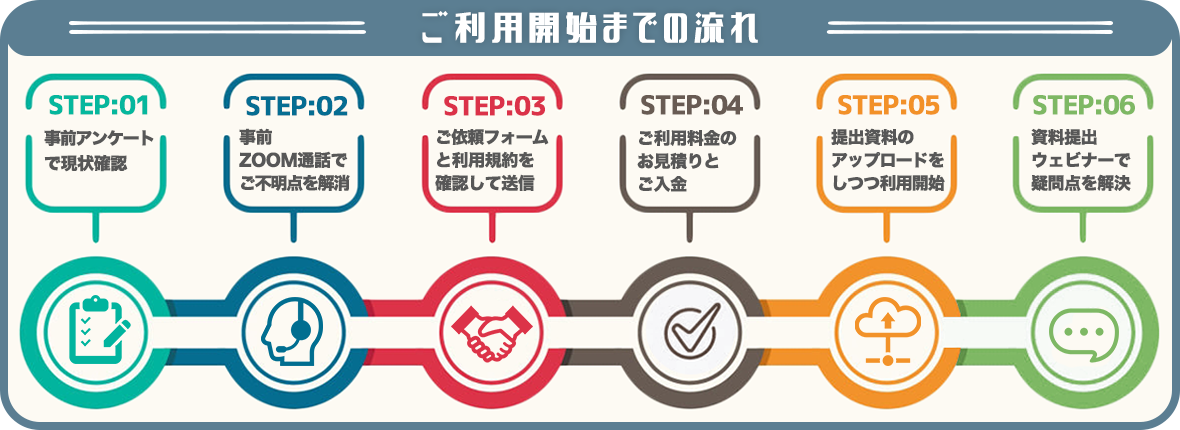

ご不明点は事前ZOOM通話で解消!

ご依頼検討中の方は、LINE公式アカウントの下メニューから『事前アンケート』にご回答頂くことで、事前ZOOM通話にて状況確認やスマカクに関してのご不明点を確認頂けます。

こちらのシミュレーターによる、スマカクの料金説明やサポート範囲などのご説明も『事前ZOOM通話』での相談内容に含まれています。画面共有をした上で丁寧にご説明させて頂いております。

はじめてのことでわからないことが多いかと思いますので、一度ご相談頂くことで状況を適切に判断することが出来ます。

サービス内容に関してのご相談のみ

事前ZOOM通話はスマカクのサービス内容を確認頂く為のものとなっているので、経営相談や記帳等の会計に関するご質問等は受け付けていませんのでご注意下さい。

スマカクのサポート範囲について解説をしているので、誤解がないようにご利用前に必ずご確認下さい。

ご利用開始までと初回お支払いについて

ご検討中の方はこちらの記事にて、料金についての詳細を解説していますのでご確認下さい。

料金プランの解説記事で掛かってくる料金イメージや、プラン別の違いとかも分かるから必ずチェックしておこう!

資料提出の方法について

資料提出はすべて『MFクラウド』による自動連携でのご提出と、『Googleドライブ』の共有フォルダへアップロードして頂くことになります。

スマカクの料金には資料提出時に提供している『カリキュラム基本パック』など、会計知識の情報も料金に含まれています。

資料提出のタイミング

資料提出は上半期、下半期、年末年始に分かれており、年3回のタイミングでの資料提出となります。

スマカクではレシートや領収書の現物を郵送等で提出して頂く必要はございません。

オンラインで物販を行っている方

※パスワードで保護されています。

Amazonセラーでの販売やフリマアプリでの販売がある場合の資料提出もしっかりとマニュアルでまとめられています。

スマカクでは複雑なお金の動きが多い『せどりや転売の事業』も、現在300事業者以上ご利用頂いているので、ポイントなどの考え方なども含めて全てオンラインマニュアル化しています。

スマカクのデメリット

どんなサービスにしても一長一短であることは否めませんが、それはスマカクでも同じことが言えます。そんなスマカクのデメリットについてもしっかりと解説していきます。

事業に関係無い項目まで保証の範囲だと誤解されてしまわないように、スマカク利用の際の注意をまとめたこちらの記事も必ずご確認頂いた上でご利用下さい。

オンラインという性質上、誤解が生じやすいのでご利用者の方にはしっかりとスマカクのサポート範囲やご注意点を事前にご確認頂くことが重要になってきます。

ユーザー自身で確定申告

スマカク自体は確定申告書類の代理提出を行っていないので、最後の申告の部分はご自身で行って頂く必要があります。

スマカクの専門家サポートにて、提携している税理士により業界最安値クラスで確定申告の提出も可能なのでこちらも是非ご確認頂ければと思います。

e-Taxで自分で進めたりするのも億劫だったり、もしもの税務調査の為に安心を買っておきたい人は税理士に申告依頼を出すのもありだね!

事業以外の部分はご自身で記入

スマカクでは事業部分の確定申告をサポートしていますが、源泉徴収票の情報の記入などはご自身で行って頂く必要があります。

雇用元からの源泉徴収票や、ふるさと納税での控除情報等の各資料は必ずご自身で事前にご用意下さい。

税務調査の立ち会いは不可

税務調査の際には事業者本人か、「税務代理権限」を持つ「税理士」のみとなります。前述した税理士への確定申告依頼をした方は、別途費用で税理士の税務調査の立ち会いが可能になります。

税務調査事前サポート

スマカクのサポートでは税務調査での同席は行っていませんが、税務調査事前サポートを行っています。

適切な確定申告書類を提出していたとしても、もしもの税務調査の場合には焦ってしまうことも無理はありません。スマカクでは税務調査があった場合、事前に担当者がZOOMでオンラインサポート(20分)を行っています。

こちらはスマカク利用者であれば対応可能ですので、税務調査の通達があった場合はご報告下さい。

現在関与していない依頼者は対象外

こちらのサービスは現在スマカクにご利用している方向けのサービスとなっており、すでに解約・中断している方に対してはサポート対象外となっております。

まとめ

事業の売上を上げる為に、税金という専門外の事に時間を費やしていては本末転倒です。不慣れな部分はアウトソーシングし、本業に時間をかけた方がほとんどのケースで最終的に手元に残る資金は多くなります。

事業が大きくなるにつれ経理業務は足かせになります。経理の外注化は“副業”から”経営者”へと変わる時にすべての方が通る、1つのステップと言えるでしょう。

スマカクへのご相談があれば、公式LINEからお問い合わせください!

- ご利用継続・資料提出についてのQ&A - 2022年1月27日

- 2022年度以降の年間サポートプラン案内 - 2021年12月29日

- スマカク提携の専門家サポートについて - 2021年8月16日

この記事へのコメントはありません。